2 kunstmatige intelligentie (AI) aandelen om in de gaten te houden

Nieuwsvrijdag, 21 juni 2024 om 14:05

Kunstmatige intelligentie (AI) heeft de afgelopen jaren een enorme push gekregen en het krijgt een steeds groter aandelen in de wereldeconomie, zo verwachten onderzoekers.

De consultants van PwC becijferen dat AI tegen 2030 een verbazingwekkende 15.000 tot 16.000 miljard gaat bijdragen aan de wereldeconomie.

Als gevolg daarvan is de verwachting dat de wereldwijde uitgaven aan AI-gerelateerde hardware, software en diensten in 2026 een verbazingwekkende $900 miljard gaan bereiken. Het goede nieuws voor investeerders is dat er veel manieren zijn om te profiteren van de groeiende vraag naar AI.

Volgens deze analist zijn Broadcom en Oracle zijn twee van zulke bedrijven die al profiteren van de AI-hype.

De aandelen van beide bedrijven zijn de laatste tijd fors gestegen na hun laatste kwartaalrapporten, en de rek lijkt er nog niet uit.

Of dat nu gebeurt of niet, laten we eens kijken naar enkele redenen waarom deze twee technologieaandelen nu goede investering zijn.

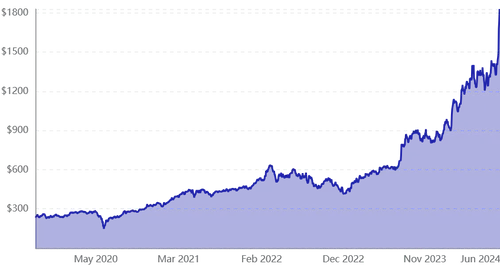

1. Broadcom

Halfgeleiders zijn in grote vraag dankzij de cruciale rol die ze spelen bij het trainen en inzetten van AI-modellen, wat precies de reden is waarom Broadcom net zijn groeiverwachting voor het hele jaar heeft verhoogd.

Het bedrijf bracht op 12 juni de resultaten van het tweede kwartaal van het fiscale jaar 2024 uit en verhoogde zijn omzetprognose uit de verkoop van AI-chips voor het hele jaar van $10 miljard naar $11 miljard.

Broadcom heeft ook zijn omzetprognose voor het hele jaar verhoogd naar $51 miljard, van een eerdere schatting van $50 miljard. Het bedrijf schrijft de verbeterde vooruitzichten toe aan de robuuste vraag naar zijn netwerkoplossingen en aangepaste AI-chips die in datacenters zijn in te zetten.

Als gevolg daarvan is AI-omzet van het bedrijf in het vorige kwartaal met indrukwekkende 280% gestegen op jaarbasis.

Hyperscale-cloudproviders verhogen hun investeringen in datacenters om deze sneller te maken, zodat ze AI-werkbelastingen aankunnen.

Deze investeringen helpen Broadcom meer zaken te winnen, waarbij zijn hyperscale-cloudklanten ervoor kiezen om Broadcom's next-gen aangepaste AI-accelerators in te zetten.

Biljoenenbusiness

De totale markt voor aangepaste chips was vorig jaar naar schatting $30 miljard waard, waarbij een derde van die chips in datacenters is in te zetten.

Er wordt voorspeld dat aangepaste chips die in datacenters worden ingezet tegen 2025 kan verdubbelen in omzet, groeiend naar $20 miljard. Broadcom's geweldige groei geeft aan dat het optimaal profiteert van deze kans.

Daarnaast verdubbelde het aantal netwerkswitches dat Broadcom het afgelopen kwartaal verkocht op jaarbasis dankzij de behoefte aan snelle connectiviteit in datacenters om AI-werkbelastingen aan te kunnen.

Met de markt voor AI-gerichte datacenter switches die naar verwachting jaarlijks met 38% zal groeien tot 2029, en $19 miljard aan jaarlijkse inkomsten zal genereren aan het einde van de prognoseperiode, zit Broadcom op een paar solide katalysatoren dankzij de groeiende adoptie van AI.

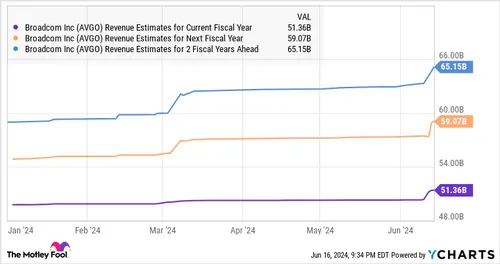

Dit verklaart waarom analisten hun omzetgroeiverwachtingen van Broadcom hebben verhoogd.

De markt kan Broadcom's door AI aangedreven groei belonen met meer opwaarts potentieel. Het aandeel is aanzienlijk gestegen na het laatste kwartaalrapport en kan dat momentum goed voortzetten.

2. Oracle

Oracle-aandelen zijn indrukwekkend in waarde toegenomen na de publicatie van de resultaten van het vierde kwartaal van het fiscale jaar 2024 op 11 juni.

Beleggers juichten de enorme omzetsprong van het bedrijf toe, dat is gedreven door de groeiende vraag naar de generatieve AI-cloudinfrastructuur.

Meer specifiek stegen de resterende prestatieverplichtingen (RPO) van Oracle met een geweldige 44% op jaarbasis tot $98 miljard.

Dat was sneller dan de 29% toename in deze maatstaf in het derde kwartaal van het fiscale jaar en overtrof ook de 4% groei in Oracle's omzet tijdens het kwartaal tot $14,3 miljard.

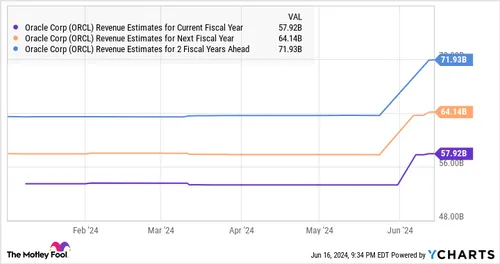

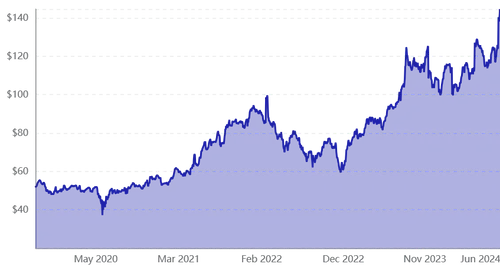

Aangezien RPO verwijst naar de totale waarde van de toekomstige contracten van een bedrijf, wijst de gezonde groei in deze maatstaf op betere groeivooruitzichten voor Oracle. Dit blijkt uit de onderstaande grafiek:

Oracle's omzet steeg met 6% in het fiscale jaar 2024 tot $53 miljard. De grafiek suggereert dat het in het huidige fiscale jaar en daarna in een sneller tempo zal groeien.

Het is echter niet verrassend als Oracle de verwachtingen van analisten overtreft, aangezien het solide vooruitgang boekt in de cloud-AI-markt.

De opmerkingen van CEO Safra Catz tijdens de laatste winstoproep suggereren hetzelfde:

"Eerst, zoals je zag, koos OpenAI Oracle om deep learning en AI-werkbelastingen op Oracle Cloud Infrastructure te draaien. Net als vele anderen koos OpenAI OCI omdat het de snelste en meest kosteneffectieve AI-infrastructuur ter wereld is. In totaal hebben we dit kwartaal meer dan 30 AI-contracten ter waarde van meer dan $12 miljard getekend en dit jaar bijna $17 miljard."

Belangrijker nog, Catz verwacht "voortdurende sterke clouddemand om Oracle-verkopen en RPO nog hoger te duwen en te resulteren in dubbele cijfergroei van de omzet dit fiscale jaar," aangedreven door de inspanningen van het bedrijf om meer cloudcapaciteit toe te voegen, wat de groei van de cloudinfrastructuurbusiness met elk voorbijgaand kwartaal zal versnellen.

Vraag naar cloud-AI

Ook, met de vraag naar cloud-AI-diensten die naar verwachting jaarlijks bijna 31% zal groeien tot 2030, lijkt Oracle aan het begin te staan van wat een enorme groeicurve zou kunnen worden.

Daarom moeten investeerders overwegen om het aandeel te kopen, dat verhandeld wordt tegen 22 keer de verwachte winst, een korting ten opzichte van de forward earnings multiple van de Nasdaq-100 index van 28 (gebruikmakend van de index als proxy voor technologieaandelen).

Dit AI-aandeel is in 2024 tot nu toe met 31% gestegen, en een groot deel van die winst is behaald na de publicatie van de resultaten. En zoals de enorme cloud-AI-mogelijkheid en de omzetpijplijn van het bedrijf aangeven, kan het zijn nieuw gevonden tempo handhaven en zelfs versnellen.

Lees ook

Disclaimer: Dit is géén financieel advies.

Populair nieuws

AI-agents maken de singulariteit tastbaar: van theorie naar praktijk met Moltbot

Microsoft draait AI-aanpak in Windows 11 terug na felle gebruikerskritiek

Oracle-aandelen dalen na plan voor tot 50 miljard dollar AI-financiering

Jensen Huang: Nvidia wil nog steeds investeren in OpenAI

AI-assistenten van OpenClaw bouwen hun eigen sociaal netwerk

AMD zet in op AI op je eigen apparaat en versterkt bestuur

Laatste reacties

- fascinerend hoe juist bij Martin (die tegen AI in de rechtszaal staat) de verdenking opduikt.. dat ondermijnt vertrouwen op twee fronten.ai_arjanb11-11-2025

- Waarom geen “safety-by-default” met opt-in voor losser gedrag, plus crisis-detectie en directe verwijzing naar hulpdiensten?martijn_aiz30-10-2025

- voor mij werkt AI het best als snelle “co-pilot” voor analyse, maar de eindbeslissing hoort bij mensen.neuraalnicoy30-10-2025

- Sterk stuk! Dit onderstreept waarom “AI bias” en “betrouwbaarheid van AI” cruciaal zijn voor onderwijs en bedrijfslevenkevinkunstmatigh30-10-2025

- Als D66 de verkenner en mogelijk premier levert, dan wordt de toon technocratisch en pragmatischoptimaliserenotto3230-10-2025

- Interessante scenario-analyse een coalitie met D66, VVD, CDA en JA21 klinkt bestuurbaar, maar ik ben benieuwd hoe ze bruggen slaan op thema’s als stikstof, migratie en klimaatbeleidmachineliefhebber6630-10-2025

- Minder finance studeren dus.victorvirtueel6830-08-2025

- Is dit zoals Midjourney of dall-e?deeplearningdames0330-08-2025

- Google is lekker bezigroosrobotice30-08-2025

- Dit is toch wel kwalijk??intelligenteisa5019-06-2025

Loading